Lohnsteuer (Deutschland)

Lohnsteuer bezeichnet in Deutschland den Teil der Einkommensteuer, welcher bei Einkünften aus nichtselbständiger Arbeit durch Abzug vom Arbeitsentgelt erhoben wird, soweit der Arbeitslohn von einem Arbeitgeber gezahlt wird (§ 38 Abs. 1 S. 1 EStG). Der übrige Teil des Einkommensteueraufkommens wird „veranlagte Einkommensteuer“ genannt. Der direkte Lohnsteuerabzug wurde 1920 in der Weimarer Republik im Zuge der Erzbergerschen Reform eingeführt.

Der Arbeitgeber berechnet die Höhe der Lohnsteuer nach den Angaben in den elektronischen Lohnsteuerabzugsmerkmalen (früher Lohnsteuerkarte). Beim Lohnsteuerjahresausgleich durch den Arbeitgeber wird der Jahressteuerbetrag so berechnet und ausgeglichen, dass er der Jahreseinkommensteuer für den Jahresarbeitslohn entspricht.

Allgemeines

Schuldner der Lohnsteuer ist der Arbeitnehmer. Jedoch hat der Arbeitgeber bei jeder Lohnabrechnung die Lohnsteuer zu berechnen (§ 38 Abs. 3 EStG), vom Bruttolohn einzubehalten und an das zuständige Finanzamt abzuführen (§ 41a EStG). Der Arbeitgeber haftet für die korrekte Einbehaltung und Abführung der Lohnsteuer und kann für zu wenig einbehaltene und abgeführte Lohnsteuer in Anspruch genommen werden (§ 42d EStG).

Die einbehaltene Steuer wird bei einer späteren Einkommensteuerveranlagung als Steuervorauszahlung auf die Einkommensteuer angerechnet.

Mittels der Lohnsteuerklassen werden bereits beim Lohnsteuerabzug bestimmte persönliche Merkmale wie der Familienstand und Freibeträge berücksichtigt, die sich aus dem Einkommensteuerrecht ergeben. Im Veranlagungszeitraum 2023 gilt ein Grundfreibetrag von 10.908 Euro (§ 32a EStG). Weiterhin gilt seit 2023 für Einnahmen aus nichtselbständiger Arbeit ein Werbungskostenpauschbetrag von 1230 € (§ 9a Satz 1 EStG), eine bruttolohnabhängige Vorsorgepauschale und ein Pauschalbetrag für sonstige Sonderausgaben von 36 € (§ 10c EStG).

- Beispiel Steuerklasse I oder IV für das Jahr 2023 (kinderlos, nicht in Sachsen lebend)

30.000 € Bruttoarbeitslohn (jährlich)

— 1.230 € Arbeitnehmerpauschale (Werbungskosten)

— 5.692,50 € Vorsorgepauschale (bruttolohnabhängig)

— 36 € Sonderausgabenpauschale

= 23.041,50 € Zu versteuerndes Einkommen

Darauf wird der Einkommensteuertarif angewendet, der den

Grundfreibetrag von 10.908 € automatisch berücksichtigt.

Damit ergeben sich:

2.749,92 € Lohnsteuer (jährlich)

0,00 € Solidaritätszuschlag (jährlich)

Erzielt der Arbeitnehmer mit der Steuerklasse I oder IV nur Einkünfte aus nichtselbständiger Arbeit und zieht er keine über die Pauschalen hinausgehenden Werbungskosten, Sonderausgaben oder außergewöhnliche Belastungen ab, entspricht die einbehaltene Lohnsteuer der Einkommensteuer.

Lohnsteueranmeldung

Die vom Arbeitgeber einbehaltene Lohnsteuer ist, neben der Kirchensteuer und dem Solidaritätszuschlag, von diesem bis spätestens zum zehnten Tag nach Ablauf des Anmeldezeitraums beim Betriebsstättenfinanzamt anzumelden und abzuführen. Im Wege der Selbstveranlagung sind die Lohnsteuer vom Steuerpflichtigen zu errechnen, die Lohnsteueranmeldung auf amtlich vorgeschriebenem Vordruck abzugeben und die Lohnsteuer abzuführen. Seit Januar 2005 sind Lohnsteueranmeldungen ausschließlich auf elektronischem Weg (ELSTER) an die Finanzämter zu übermitteln.

Anmeldezeitraum ist grundsätzlich der Kalendermonat. Beträgt die abzuführende Lohnsteuer für das vorangegangene Kalenderjahr

- mehr als 1080 € (ab dem 1. Januar 2015, davor 1000 €), aber nicht mehr als 5000 € (ab dem 1. Januar 2017, davor 4000 €[1]), ist der Anmeldezeitraum das Kalendervierteljahr,

- nicht mehr als 1080 €, ist der Anmeldezeitraum das Kalenderjahr.

Lohnsteueraufkommen

Die kassenmäßigen Steuereinnahmen entwickelten sich progressiv.[2] Vom Lohnsteueraufkommen stehen 42,5 Prozent dem Bund, 42,5 Prozent den Ländern und 15 Prozent den Gemeinden zu. Im Jahr 2018 machte die Lohnsteuer 26,28 Prozent des Gesamtsteueraufkommens in Deutschland aus und lag damit noch vor der Umsatzsteuer (22,60 Prozent). Im Vorjahr betrug der Anteil am Gesamtsteueraufkommen 26,57 Prozent.[3]

| Jahr | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Betrag | 132,190 | 133,090 | 123,895 | 118,919 | 122,612 | 131,773 | 141,895 | 135,165 | 127,904 | 139,749 | 149,065 | 158,198 | 167,983 | 178,890 | 184,826 | 195,523 | 208,231 | 219,660[4] | 209,286[5] |

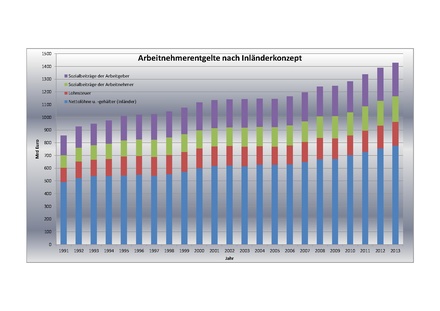

Volkswirtschaftliche Gesamtrechnung

In der Volkswirtschaftlichen Gesamtrechnung bildet die Lohnsteuer zusammen mit den Sozialbeiträgen der Arbeitnehmer den Unterschied zwischen Brutto- und Nettolöhnen und -gehältern.

Siehe auch

Weblinks

- Lohn- und Einkommensteuerrechner des Bundesministeriums der Finanzen

- Lohnsteuerrechner mit Darstellung des Berechnungsweges

- kassenmäßige Steuereinnahmen

Einzelnachweise

- ↑ § 41a EStG – Einzelnorm. Abgerufen am 10. November 2017.

- ↑ Für die Steuereinnahmen 2012–2014: beispielsweise online hier. Abgerufen am 14. November 2015.

- ↑ a b Statistisches Jahrbuch 2019 – Kapitel 9: Finanzen und Steuern. (PDF) In: Statistisches Bundesamt. 30. Oktober 2019, abgerufen am 9. November 2019 (S. 281, Jahre 2015–2018).

- ↑ Steuereinnahmen 2019. In: BMF. 6. Februar 2020, abgerufen am 26. Februar 2022.

- ↑ Steuereinnahmen 2019. In: BMF. 20. Januar 2021, abgerufen am 26. Februar 2022.