Unternehmenswert

Der Unternehmenswert ist in der Wirtschaft der in Geldeinheiten ausgedrückte Wert eines Unternehmens. Aus Sicht der Nutzentheorie entspricht der Wert eines Unternehmens dem subjektiven Nutzen, den die Kapitalgeber aus diesem ziehen können. Aus investitionstheoretischer Sicht ist der Unternehmenswert der sichere Geldbetrag, der für das Bewertungssubjekt in einer zu definierenden Weise äquivalent ist zu den unsicheren zukünftigen Netto-Rückflüssen aus dem Unternehmen. Zu unterscheiden ist der Wert eines Unternehmens von dessen Preis. Beide sind nur unter eng definierten Bedingungen identisch. Den Prozess, in dem der Unternehmenswert ermittelt wird, bezeichnet man als Unternehmensbewertung.

Wert des Unternehmens

Der Wert des Unternehmens kann unabhängig von allen Kapitalquellen als sog. Enterprise Value oder Firm Value (aggregierter Wert für alle Kapitalgeber) oder bereinigt vom Fremdkapital als Equity Value (Wert für die Eigenkapitalgeber) verstanden werden. In der deutschen Bewertungspraxis dominiert mit dem Ertragswert als Equity Value (Marktwert des Eigenkapitals) die Nettomethode (Equity Methode) über viele Jahre die Bewertungspraxis. Das Bewertungsziel ist i. d. R. der Unternehmenswert aus Sicht eines potenziellen Käufers oder Verkäufers und dies ist der Wert des Eigenkapitals (mit der impliziten Annahme, dass Fremdkapital bei einem Eigentumsübergang nicht abgegolten werden muss).

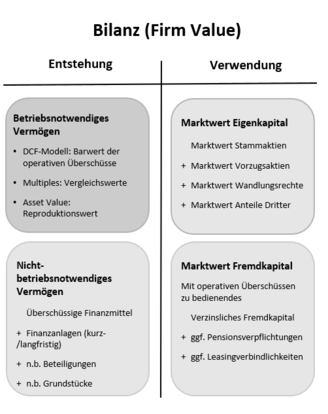

Entity Value und Firm Value

Der Marktwert des Vermögens eines Unternehmens setzt sich aus dem Marktwert des betriebsnotwendigen Vermögens sowie dem Marktwert des nicht-betriebsnotwendigen Vermögens zusammen. Den Marktwert des gesamten Vermögens eines Unternehmens bezeichnet man auch als Firm Value, Entity Value oder Bruttounternehmenswert.

Enterprise Value

Der Enterprise Value (häufig auch abgekürzt EV) wird häufig synonym zum Entity Value (ebenfalls abgekürzt EV) bzw. Firm Value (abgekürzt FW) verwendet. Er umfasst jedoch nur das betriebsnotwendige Vermögen. Es wird also der Wert des operativen Geschäfts oder des Betriebs („enterprise“) gesucht, der das nicht-betriebsnotwendige Vermögen ausschließt.

Das betriebsnotwendige Vermögen umfasst alle Vermögensgegenstände, die zur Erzielung von Überschüssen im Leistungsbereich des Unternehmens erforderlich sind. Dazu gehören die in der Bilanz ausgewiesenen Sachanlagen, das immaterielle Vermögen sowie das betriebsnotwendige Umlaufvermögen (Forderungen, Vorräte, betriebsnotwendige Zahlungsmittel).

Daneben verfügen viele Unternehmen auch über nicht-betriebsnotwendiges Vermögen. Das nicht-betriebsnotwendige Vermögen ist dadurch gekennzeichnet, dass es liquidiert werden könnte, ohne den betrieblichen Leistungsprozess zu beeinträchtigen. Nicht-operatives Vermögen wie Zahlungsmittel (Cash), Beteiligungen, Finanzanlagen (im Anlage- und Umlaufvermögen) oder Immobilien (die im Betriebsprozess nicht benötigt werden), können bei einer Übernahme als Teil der Finanzierung des Kaufpreises herangezogen werden.

Der Enterprise Value kann auf zwei Arten berechnet werden: Durch Bestimmung des theoretischen Wertes für das betriebsnotwendige Vermögen oder durch Addition der Marktpreise für Eigen- und Fremdkapital und anschließender Subtraktion des nicht-betriebsnotwendigen Vermögens. Bei börsennotierten Unternehmen wird auch die zweite Variante angewendet, da für bedeutsames Vermögen (Aktien, Anleihen) auch Marktpreise vorliegen. Der Marktpreis des Enterprise Value stellt anschaulich den Marktwert des „operativ zu verzinsenden Kapitals“ dar. Er ist die natürliche Referenzgröße für operative Ergebnisse (z. B. EBIT, EBITDA, NOPAT), um Über- oder Unterbewertungen des Unternehmens an der Börse zu erkennen.[1][2]

Equity Value

Der Equity Value (Equity = Eigenkapital) ist der Wert des Eigenkapitals eines Unternehmens. Er kann ebenfalls anhand einer theoretischen Wertermittlung oder anhand von Marktpreisen ermittelt werden. Bei einer Wertermittlung entspricht der Equity-Value dem aggregierten Wert aller diskontierten künftigen Netto-Zahlungsmittelrückflüsse aus dem Bewertungsobjekt abzüglich der Zahlungen an die Fremdkapitalgeber. Bei der Ermittlung von Marktwerten werden die Marktpreise aller Bestandteile des Eigenkapitals addiert.

Wertermittlung des Enterprise Value

Die Wertermittlung des betriebsnotwendigen Vermögens ist Gegenstand des Hauptartikels Unternehmensbewertung. Deshalb hier nur ein Überblick über die gängigen Verfahren der Wertermittlung.

Erfolgsorientierte Verfahren (z. B. Discounted-Cashflow-Model)

Bei einem erfolgsorientierten Bewertungsmodell werden die prognostizierten Erfolge (z. B. NOPAT, Operative Free Cashflows) – auf der linken Seite der Bilanz – den Renditeforderungen (Kapitalkosten) aller Kapitalgeber – auf der rechten Seite der Vermögensbilanz – gegenübergestellt. Die Renditeforderungen ermitteln sich aus aktuellen Marktpreisen für risikolose Renditen und Risiken am Kapitalmarkt. Der Barwert aller Erfolge ergibt den theoretischen Wert des betriebsnotwendigen Vermögens.

Kostenorientierte Verfahren (Asset Value)

Der Substanzwert eines Unternehmens ergibt sich aus der Summe der isoliert bewerteten Vermögensgegenstände eines Unternehmens. Bei den Verfahren der Substanzwertermittlung handelt es sich in der Folge um Einzelbewertungsverfahren. Man unterscheidet folgende Ausprägungen:

• Reproduktionswert: Die Ermittlung von Reproduktionswerten erfolgt unter der Prämisse, dass alle im Unternehmen vorhandenen Vermögensgegenstände alternativ neu beschafft werden können. Die adäquaten Wertansätze sind Wiederbeschaffungspreise auf dem Beschaffungsmarkt.

• Liquidationswert: Die Ermittlung von Liquidationswerten erfolgt unter der Prämisse, dass das Unternehmen zerschlagen wird. Im Gegensatz zum Reproduktionswert orientiert sich die Ermittlung der Substanzwerte nicht an den Preisen auf dem Beschaffungs-, sondern auf dem Absatzmarkt.

Marktorientierte Verfahren

Es erfolgt keine umfangreiche Bewertung aller zukünftigen Erfolge oder Vermögensgegenstände, sondern es werden die Marktpreise des Unternehmens – auf der rechten Seite der Bilanz – einem nachhaltigen Indikator für den Wert des Unternehmens – auf der linken Seite der Bilanz – gegenübergestellt. Mit Hilfe von Relativierungen können zudem die Bewertungen verschiedener Unternehmen miteinander verglichen werden. Marktvergleiche liefern damit auch Indikatoren für erfolgsorientierte und kostenorientierte Bewertungen.

- Bewertung je verdienter Kapitaleinheit: Der Enterprise Value wird einem nachhaltigen Erfolgsindikator für das operative Geschäft (z. B. Umsatz, EBITDA, NOPAT, Operativer Free Cashflows) gegenübergestellt. Die entsprechenden Verhältniskennzahlen (z. B. EV/Sales oder EV/EBITDA) ermöglichen einen praktikablen Bewertungsvergleich der Erfolge verschiedener Unternehmen.

- Bewertung je investierter Kapitaleinheit: Der Enterprise Value wird dem Buchwert des operativen Geschäfts (Invested Capital, Capital Employed, Betriebsvermögen) gegenübergestellt. Die entsprechenden Verhältniskennzahlen (z. B. EV/Invested Capital) ermöglichen einen praktikablen Bewertungsvergleich der Substanz verschiedener Unternehmen.

Marktpreise des Enterprise Value

Der zu finanzierende Kaufpreis für ein Unternehmen bei teilweiser Refinanzierung durch das nicht-betriebsnotwendige Vermögen ergibt sich bei der Betrachtung von Marktpreisen wie folgt:

| Marktwert Eigenkapital | |

| + | Marktwert Fremdkapital |

| - | Marktwert des nicht-betriebsnotwendigen Vermögens |

| = | Enterprise Value (EV) |

Bei einer detaillierten Betrachtung ergibt sich für den Marktpreis des Enterprise Value (EV) folgendes Berechnungsschema:

| Marktkapitalisierung der Stammaktien | |

| + | Marktwert von Vorzugsaktien |

| + | Marktwert von Wandlungsrechten (Optionen, Wandelanleihen) |

| + | Marktwert der Anteile Dritter |

| + | Marktwert der zinstragenden Verbindlichkeiten |

| + | ggf. Barwert der Leasingverpflichtungen (bei Bereinigung von Operating Leasing) |

| - | ggf. Nettopensionsverpflichtungen (bei unterlassener Funding Conversion) |

| - | Wert der überschüssigen Zahlungsmittel |

| - | Marktwert von kurz- und langfr. Finanzanlagen |

| - | Marktwert von nicht-betriebsnotwendigen Beteiligungen |

| - | Marktwert von nicht-betriebsnotwendigen Grundstücken |

| - | Marktwert von nicht-betriebsnotwendigen immateriellem Vermögen |

| = | Enterprise Value (EV) |

Vereinfachende Berechnung des Enterprise Value mit Nettofinanzverbindlichkeiten (Net Debt)

Vereinfachend geht man häufig davon aus, dass die nicht-betriebsnotwendigen Vermögensgegenstände ausschließlich aus den Finanzanlagen bestehen. Darüber hinaus werden Vorzugsaktien und Wandlungsrechte vereinfachend mit dem Wert der Stammaktien angesetzt. Der Enterprise Value lässt sich dann auch folgendermaßen ermitteln:

| Marktkapitalisierung der verwässerten Aktien (diluted shares) | |

| + | Marktwert Anteile Dritter |

| + | Nettofinanzverschuldung bzw. Net Debt |

| + | ggf. Barwert der Leasingverpflichtungen |

| - | ggf. Nettopensionsverpflichtungen oder unfunded plans |

| = | Enterprise Value (EV) |

Die vereinfachende Berechnung ist immer dann problematisch, wenn es neben den Finanzanlagen noch anderes wertvolles, nicht-betriebsnotwendiges Vermögen (Beteiligungen, Immobilien etc.) gibt. Auch der Ansatz von Vorzugsaktien oder Wandlungsrechten mit dem aktuellen Wert der Stammaktien kann zu Ungenauigkeiten führen. Der berechnete Enterprise Value wird bei zahlreichen Vorzugsaktien/Wandlungsrechten deshalb regelmäßig zu hoch ausgewiesen.

Firmenwert als Zielgröße

Die Steigerung des Unternehmenswertes ist wichtig für die Verhinderung feindlicher Übernahmen, für die Ausrichtung von Investitionen (Vermeidung von Fehlinvestitionen), als Indikator für die Kreditwürdigkeit, zur Orientierung für institutionelle Anleger und als Maßstab für die Bewertung von Managementleistungen. Weiterhin lässt es sich zeigen, dass der Unternehmenswert von der Insolvenzwahrscheinlichkeit (dem Rating) abhängt, die in der Fortführungsphase wie eine „negative Wachstumsrate“ wirkt.[3]

Ein geeigneter Erfolgsmaßstab bzw. ein geeignetes Performancemaß ist der Unternehmenswert nur dann, wenn neben dem genannten Rating auch die Ertragsrisiken des Unternehmens erfasst werden (z. B. über den Diskontierungszinssatz (Kapitalkostensatz)).[4]

Literatur

- Malte Kaub, Marc Schaefer: Wertorientierte Unternehmensführung: Eine Einführung in das Konzept. Fachhochschule für Wirtschaft, im Auftrag der Hans-Böckler-Stiftung. Berlin 2002. (PDF)

Einzelnachweise

- ↑ Peter Seppelfricke: Unternehmensanalysen. Schäffer-Poeschel, 2019, ISBN 978-3-7910-4435-4, S. 68 ff. (schaeffer-poeschel.de [abgerufen am 3. Februar 2020]).

- ↑ Aswath Damodaran: Musings on Markets: A tangled web of values: Enterprise value, Firm Value and Market Cap. In: Musings on Markets. 29. Juni 2013, abgerufen am 3. Februar 2020.

- ↑ Werner Gleißner: Kapitalmarktorientierte Unternehmensbewertung: Erkenntnisse der empirischen Kapitalmarktforschung und alternative Bewertungsmethoden. In: Corporate Finance. Nr. 4 / 2014, 2014, S. 158.

- ↑ Werner Gleißner: Grundlagen des Risikomanagements: mit fundierten Informationen zu besseren Entscheidungen. 3. Auflage. Franz Vahlen, München 2017, ISBN 978-3-8006-4953-2, S. 47.