Jahresüberschuss

Der Jahresüberschuss ist im Rechnungswesen die sich aus der Gewinn- und Verlustrechnung ergebende positive Differenz aus Erträgen und Aufwendungen einer Rechnungsperiode. Ein negativer Jahresüberschuss heißt Jahresfehlbetrag. Beide Erfolgsgrößen werden auch unter dem neutralen Begriff Jahresergebnis zusammengefasst. Der Jahresüberschuss ist ein Gewinn nach Steuern, der an die Anteilseigner einer Kapitalgesellschaft ausgeschüttet oder thesauriert werden kann. Personengesellschaften ermitteln keinen Jahresüberschuss, sondern einen Gewinn, den die Gesellschafter individuell versteuern.

Allgemeines

Die Gewinnerzielungsabsicht der Kaufleute wird durch den Jahresüberschuss verwirklicht. Zur Ermittlung des Jahresüberschusses wird gesetzlich verlangt, dass der Kaufmann am Schluss des Geschäftsjahres (Bilanzstichtag) die Aufwendungen und Erträge in einer Gewinn- und Verlustrechnung gegenüberzustellen hat (§ 242 Abs. 2 HGB). Aus dieser Gegenüberstellung ergibt sich der Jahresüberschuss:

- .

Übersteigen die Aufwendungen die Erträge, ist der Jahresüberschuss negativ. In diesem Fall spricht man von einem Jahresfehlbetrag:

- .

Die Gliederungsvorschriften des § 275 Abs. 2 HGB (Gesamtkostenverfahren) und Abs. 3 HGB (Umsatzkostenverfahren) sehen den Jahresüberschuss/Jahresfehlbetrag als abschließende Differenz aller Aufwendungen und Erträge vor und schreiben diese Pflichtposition[1] zwingend als Nr. 17 bzw. Nr. 16 der Gewinn- und Verlustrechnung vor. Jahresüberschuss/Jahresfehlbetrag bilden den Endpunkt der Gewinn- und Verlustrechnung.[2]

Ermittlung

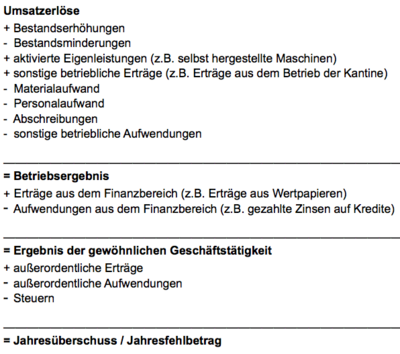

Ausgehend von den Umsatzerlösen werden alle erfolgswirksamen betrieblichen („ordentlichen“) und außerordentlichen Aufwands- und Ertragspositionen nach der HGB-Gliederungsvorschrift in einer Summenrechnung mit Zwischenergebnissen zusammengefasst. Diese beinhaltet sowohl das Betriebs- als auch das Finanzergebnis sowie Auswirkungen von Steuern auf Einkommen und Ertrag. Letzte Positionen der Gliederung sind die sonstigen Steuern, denen als abschließender Summenposten der Jahresüberschuss/Jahresfehlbetrag unmittelbar folgt.

Der Jahresüberschuss nach § 275 Abs. 2 Nr. 17 HGB geht vom – gesetzlich nicht mehr vorgesehenen – Betriebsergebnis aus und berücksichtigt danach das Finanzergebnis und sodann die Positionen Nr. 14 Steuern vom Einkommen und Ertrag und Nr. 16 sonstige Steuern (in Klammern die Nummer der Position nach § 275 Abs. 2 HGB):

Betriebsergebnis +/- Finanzergebnis (7, 9-13) = Gewinn vor Steuern - Steuern vom Einkommen und Ertrag (14) = Ergebnis nach Steuern (15) - sonstige Steuern (16) = Jahresüberschuss/Jahresfehlbetrag (17)

Das Ergebnis nach Steuern erfasst also nur die Ertragsteuern, während die sonstigen Steuern (Kostensteuern) erst danach berücksichtigt werden und letztlich zum Jahresüberschuss/Jahresfehlbetrag führen. Zudem sind Jahresüberschuss/Jahresfehlbetrag eine Bilanzposition im Eigenkapital nach § 266 Abs. 3 A Nr. V HGB, die sich als Jahresüberschuss eigenkapitalerhöhend oder als Jahresfehlbetrag eigenkapitalmindernd auswirkt.

Verwendung

Die Gewinnverwendung ist nur für Kapitalgesellschaften umfassend gesetzlich geregelt (in Klammern die Nummer der Position nach § 158 Abs. 1 AktG):

Jahresüberschuss/Jahresfehlbetrag + Gewinnvortrag aus dem Vorjahr (1) oder - Verlustvortrag aus dem Vorjahr (1) + Entnahmen aus der Kapitalrücklage (2) + Entnahmen aus Gewinnrücklagen (3) - Einstellungen in Gewinnrücklagen (4) = Bilanzgewinn/Bilanzverlust (5)

Aktiengesellschaften müssen solange einen Teil ihres Jahresüberschusses zunächst in die gesetzliche Rücklage einstellen, bis diese 10 % des Grundkapitals erreicht hat (§ 150 AktG). Der verbliebene Überschuss wird entweder in freiwillige Rücklagen eingestellt, als Gewinnvortrag in die Folgeperiode übernommen oder an die Aktionäre ausgeschüttet. Bei Aktiengesellschaften dürfen Vorstand und Aufsichtsrat bis zu 50 % des Jahresüberschusses ohne Zustimmung der Hauptversammlung vorab in andere Gewinnrücklagen einstellen.

Der Jahresfehlbetrag kann nicht „verwendet“ werden. Jedoch ist es möglich, einen Jahresfehlbetrag durch den Gewinnvortrag des Vorjahres und durch Entnahme aus den Rücklagen abzudecken und sogar in einen Bilanzgewinn zu verwandeln, beispielsweise um trotz eines negativen Ergebnisses eine Ausschüttung vornehmen zu können. Im Konzern ist zudem der Verlustausgleich durch Gewinnabführungsverträge möglich. Ohne diese Gegensteuerung vermindert der Jahresfehlbetrag das Eigenkapital.

Bei Personengesellschaften und Einzelunternehmen ist die Gewinnverwendung im Handelsrecht nur fragmentarisch geregelt. Nach § 122 Abs. 1 HGB kann jeder Gesellschafter auf seinen Kapitalanteil eine Verzinsung von 4 % aus dem Gewinn als Gewinnentnahme verlangen, während der einbehaltene Gewinn direkt den Kapitalkonten der Gesellschafter gutgeschrieben wird. Diese handelsrechtliche Regelung hat in der Praxis kaum Bedeutung, weil die Gewinnverteilung üblicherweise im Gesellschaftsvertrag geregelt ist.[4] Die Gesellschafter bestimmen daher unmittelbar und ausschließlich über die Gewinnverwendung, denn es gibt ansonsten kein Organ, das wie die Haupt- oder Gesellschafterversammlung bei den Kapitalgesellschaften hierüber zu beschließen hat. Sie geschieht über Entnahmen (auch Steuerentnahmen), während ein Verzicht hierauf zur Selbstfinanzierung führt (bei Kapitalgesellschaften: „Einstellungen in Gewinnrücklagen“).[5]

Kennzahlen

Der Jahresüberschuss/Jahresfehlbetrag ist im Rahmen der Bilanzanalyse Bestandteil von betriebswirtschaftlichen Kennzahlen. Der Jahresüberschuss gehört mit zu den Hauptzielen der Bilanzpolitik. So kann beispielsweise das Jahresergebnis durch den Verkauf von Vermögensgegenständen und die Auflösung stiller Reserven verbessert werden. Um diese Sondereffekte bei der Bilanzanalyse auszuschließen, kann der bereinigte Jahresüberschuss ermittelt werden. Weitere betriebswirtschaftliche Kennzahlen, die auf dem Jahresergebnis aufbauen (EBIT, EBTA, EBITA und EBITDA), rechnen außerdem zu Analysezwecken die Effekte der Besteuerung, der Zinsen und der Abschreibungen heraus.

Die Cashflow-Rentabilität soll Aussagen darüber machen, wie hoch der Anteil der umsatzbedingten Einnahmeüberschüsse am eingesetzten Gesamtkapital eines Unternehmens ist:

Um zu ermitteln, ob und wie sich der Einsatz des Eigenkapitals gelohnt hat, wird er dieser Position gegenübergestellt:

Mit der Kennzahl der Eigenkapitalrentabilität misst der Unternehmer die Verzinsung des von ihm eingesetzten Eigenkapitals.

Gewinn nach Steuern

Der Gewinn nach Steuern (Nachsteuergewinn; englisch Earnings After Taxes, EAT) bezieht sich auf den Gewinn, der nach Abzug der Ertragsteuern von einem Unternehmen erwirtschaftet wurde. Er entspricht handelsrechtlich dem Jahresüberschuss.

Allgemeines

Die Unterscheidung zwischen Vorsteuer- und Nachsteuergewinn ist erforderlich, weil international der Unternehmensgewinn als Einkunftsart einer unterschiedlichen Besteuerung unterliegt (in Deutschland: Gewinneinkünfte). Da die Gewinnbesteuerung weltweit erhebliche Unterschiede aufweist, macht es Sinn, bei Betriebsvergleichen die Vorsteuergewinne einander gegenüberzustellen, denn Steuern sind als Datenparameter durch die Unternehmen nicht beeinflussbar. Da aber nur der Gewinn nach Steuern zur Verwendung und Verteilung (Ausschüttung etwa in Form von Dividenden oder Einbehalt als Gewinnthesaurierung) zur Verfügung steht, stellt er ebenfalls eine wichtige Kennzahl dar.

Kennzahl

Insbesondere bei der Analyse der Gewinnverwendung kommt der Gewinn nach Steuern zum Einsatz. Ein Unternehmen wird dann ein hohes Eigenkapitalwachstum erreichen, wenn sein Gewinn nach Steuern besonders hoch ausfällt. Er wird einerseits eine hohe Gewinnthesaurierung ermöglichen und andererseits durch hohe Ausschüttungen (Dividenden) auch zu einer höheren externen Kapitalerhöhung beitragen können.[6]

Die aus internationalen Rechnungslegungsverfahren IFRS oder US-GAAP stammende Kennzahl EAT steht für das Jahresergebnis nach Steuern und ist mit der Kennzahl Gewinn nach Steuern identisch:

Anwendung in Controlling und Finanzanalyse

Im Gegensatz zum Gewinn vor Steuern ist der Gewinn nach Steuern aufgrund seiner Abhängigkeit von Steuereffekten (wie zum Beispiel Steuernachzahlungen oder der Steuerminderung durch Verlustvorträge) eher ungeeignet für den Vergleich des Gewinns verschiedener Rechnungsperioden oder Unternehmen. Durch diese Abhängigkeit von der allgemeinen Steuersituation ist der Gewinn nach Steuern im Verhältnis zum Umsatz – nur bedingt – ein Instrument zur Messung der Rentabilität eines Unternehmens.

Abgrenzung

Der Gewinn/Verlust ist dann nicht mit dem Jahresüberschuss/Jahresfehlbetrag identisch, wenn das bilanzierende Unternehmen den Jahresüberschuss als Tochterunternehmen an die Muttergesellschaft abführen muss oder von ihr einen Jahresfehlbetrag ausgeglichen bekommt. Diese Erträge oder Aufwendungen aus Gewinnabführungsverträgen müssen irreführenderweise in einer Position vor dem Jahresüberschuss/Jahresfehlbetrag ausgewiesen werden (§ 277 Abs. 3 HGB),[7] führen jedoch keinesfalls zur wirtschaftlich korrekten Darstellung von Jahresüberschuss/Jahresfehlbetrag bei der Tochtergesellschaft. Gewinnabführungsverträge sorgen in der Regel dafür, dass der Bilanzgewinn „Null“ ist. In Wirklichkeit hat das Unternehmen jedoch Gewinne/Verluste erwirtschaftet, die von der Muttergesellschaft abgeschöpft wurden. Das geschieht über die „Aufwendungen aus abgeführten Gewinnen“ und „Erträge aus Verlustübernahmen“, die nach § 277 Abs. 3 Satz 2 HGB gesondert auszuweisen sind. Sie bilden den Korrekturposten für die tatsächlich entstandenen Gewinne/Verluste.

Literatur

- Adolf G. Coenenberg, A. Haller, W. Schultze: Jahresabschluss und Jahresabschlussanalyse: Betriebswirtschaftliche, handelsrechtliche, steuerrechtliche und internationale Grundsätze – HGB, IFRS, US-GAAP, DRS. 21. Aufl., Stuttgart 2009, ISBN 978-3791027708.

- Rudolf Heno: Jahresabschluss nach Handelsrecht, Steuerrecht und internationalen Standards (IFRS). 6. Aufl., 2009, ISBN 978-3790823769.

- Günter Wöhe, Aufsatz: Der Jahresabschluss. In: Einführung in die allgemeine Betriebswirtschaftslehre. 24. Aufl., München 2010. ISBN 978-3800637959.

Einzelnachweise

- ↑ Helmut Geyer/Bernd Ahrend, Crashkurs BWL, 2009, S. 200

- ↑ Helmut Weber, Rentabilität, Produktivität und Liquidität, 1998, S. 28

- ↑ Robin Gey: Was ist Gewinn? - Junger Anleger Börsenwissen. Marquis Media GmbH, 13. April 2022, abgerufen am 13. April 2022.

- ↑ Ulrich Pape, Grundlagen der Finanzierung und Investition, 2015, S. 228

- ↑ Horst Albach/Egbert Eymann/Alfred Luhmer/Marion Steven, Die Theorie der Unternehmung in Forschung und Praxis, 1999, S. 762

- ↑ Henner Schierenbeck/Michael Lister, Value Controlling: Grundlagen Wertorientierter Unternehmensführung, 2002, S. 154 f.

- ↑ Hartmut Weber, Rentabilität, Produktivität und Liquidität, 1998, S. 29